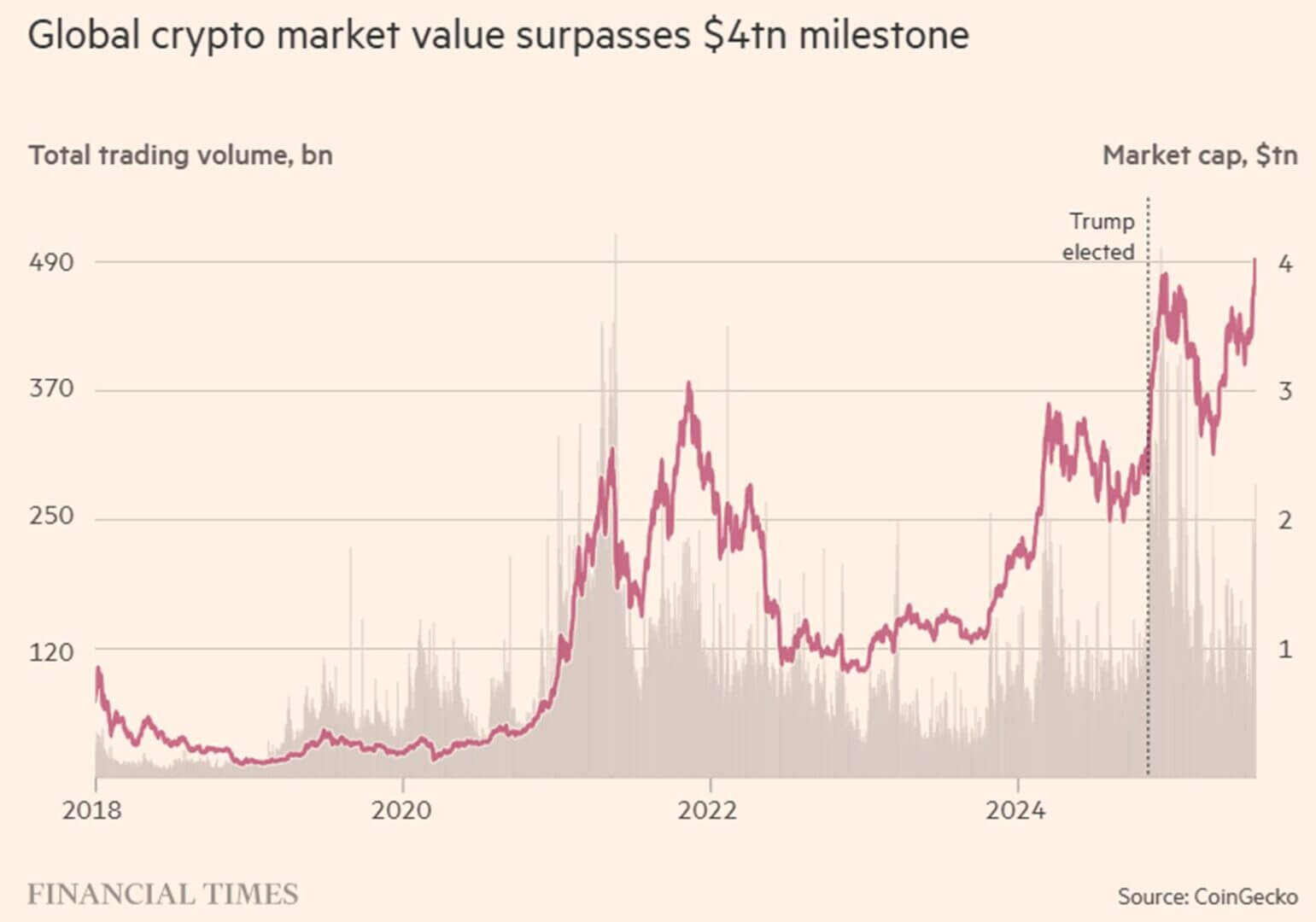

Sotto la spinta di Trump, che vuol fare degli US “the world’s crypto capital”, il mondo crypto ha superato la soglia dei 4 trilioni di dollari di capitalizzazione.

Indice degli argomenti

L’ascesa della capitalizzazione crypto nel contesto politico Usa

“Crypto’s $4 Trillion Moment” [1] il titolo in grande rilievo di un articolo del 18 luglio in cui The New York Times annunciava il raggiungimento (Fig. 1) da parte del mondo crypto (cryptovalute, crypto exchange, stablecoin, …) dei 4 trilioni di capitalizzazione.

Figura 1

Un livello su cui ben pochi avrebbero scommesso durante la presidenza Biden (che aveva posto sotto accusa imprese quali Coinbase, Binance e Crypto.com), soprattutto quando alla fine del 2022 la capitalizzazione stessa [2] era precipitata a 800 milioni di $ per la crisi di fiducia provocata dal fallimento del crypto exchange FTX.

Il bitcoin ha giocato un ruolo non piccolo nel raggiungimento dei 4 trilioni, avendo superato per la prima volta pochi giorni prima (Fig. 2) la soglia dei 120mila dollari e raggiunto una capitalizzazione complessiva di 2,4 miliardi di dollari, che ne ha fatto il quinto singolo asset di maggior valore al mondo [3], alle spalle dell’oro e delle azioni di Nvidia (4,2 trilioni di $), Microsoft (3,8) e Apple (3,2).

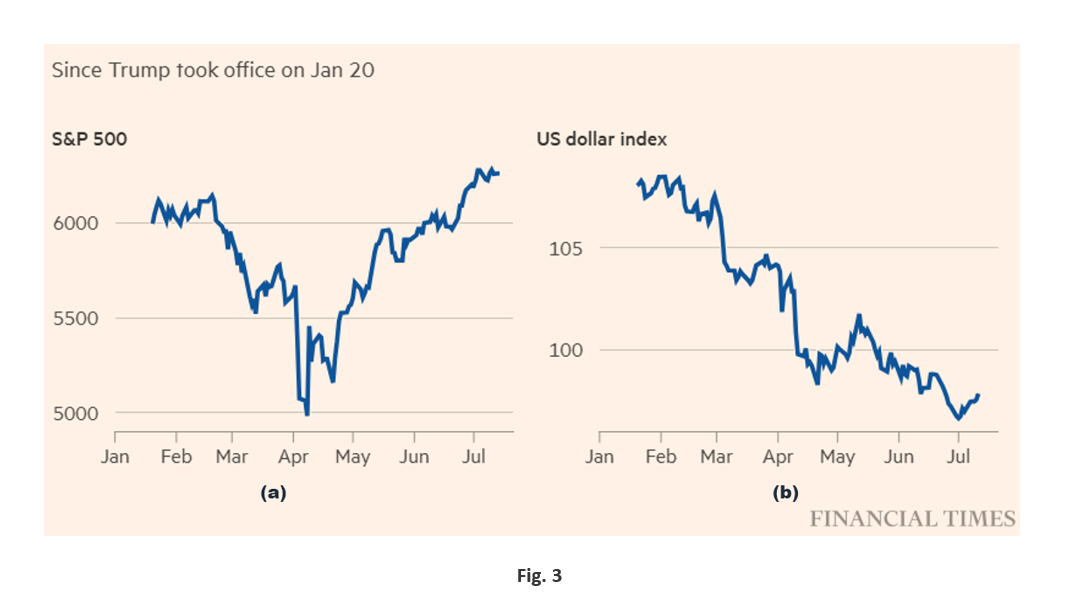

La crescita del valore in dollari del bitcoin – così come anche il raggiungimento da parte del mondo crypto dei 4 trilioni di dollari di capitalizzazione – è stata sicuramente facilitata dalla perdita di valore del dollaro (Fig.3b) nel frattempo verificatisi: perdita che ha anche facilitato (Fig. 3a) il recupero dello S&P 500 dopo la forte caduta susseguente alla presentazione il 2 aprile delle “Trump’s tariffs”, della lista dei nuovi dazi (poi posticipati e ora in fase di trattativa finale) applicati all’import dai diversi Paesi del mondo.

Come Donal Trump ha rivoluzionato la regolamentazione crypto americana

Donald Trump, che ha più volte espresso il desiderio che gli US diventino “the bitcoin superpower of the world” o anche “the world’s crypto capital” e che è personalmente coinvolto insieme con la famiglia in crypto-attività, ha giocato un ruolo fondamentale in questo processo:

- collocando diversi esponenti del mondo crypto (che ne aveva ampiamente finanziato la campagna elettorale) nelle posizioni di potere ove venivano prese le decisioni riguardanti il mondo crypto stesso, generando così pesanti conflitti di interesse;

- cancellando molte delle decisioni dell’amministrazione Biden nei riguardi del mondo crypto, in particolare facendo ritirare al Justice Department le accuse (viste sopra) verso alcune delle imprese crypto di maggior rilievo;

- promuovendo una serie di leggi, di cui parlerò tra poco, volte a “regolamentare” – in molti casi sarebbe più appropriato dire “deregolamentare” – il comparto;

- promettendo, e la cosa potrebbe concretizzarsi nei prossimi giorni, di firmare un ordine esecutivo [4] per autorizzare l’inserimento di cryptovalute e altri crypto asset nei patrimoni degli enti pensionistici: una misura che potrebbe creare enormi problemi in presenza di crisi finanziarie quali quelle vissute nel passato anche non troppo lontano.

Tre nuove leggi per espandere il mercato crypto

Il Congresso ha nei giorni scorsi dato la sua approvazione a tre provvedimenti volti, come detto, ad ampliare le crypto-attività e a integrarle sempre più nel sistema bancario-finanziario:

- il Genius Act,

- il Digital Asset Market Clarity Act

- e l’Anti-CBDC Surveillance State Act.

Il Genius Act

Il Genius Act è ora legge, una volta apposta la firma presidenziale. Gli altri due provvedimenti, che hanno l’appoggio di Trump, dovranno passare l’esame del Senato.

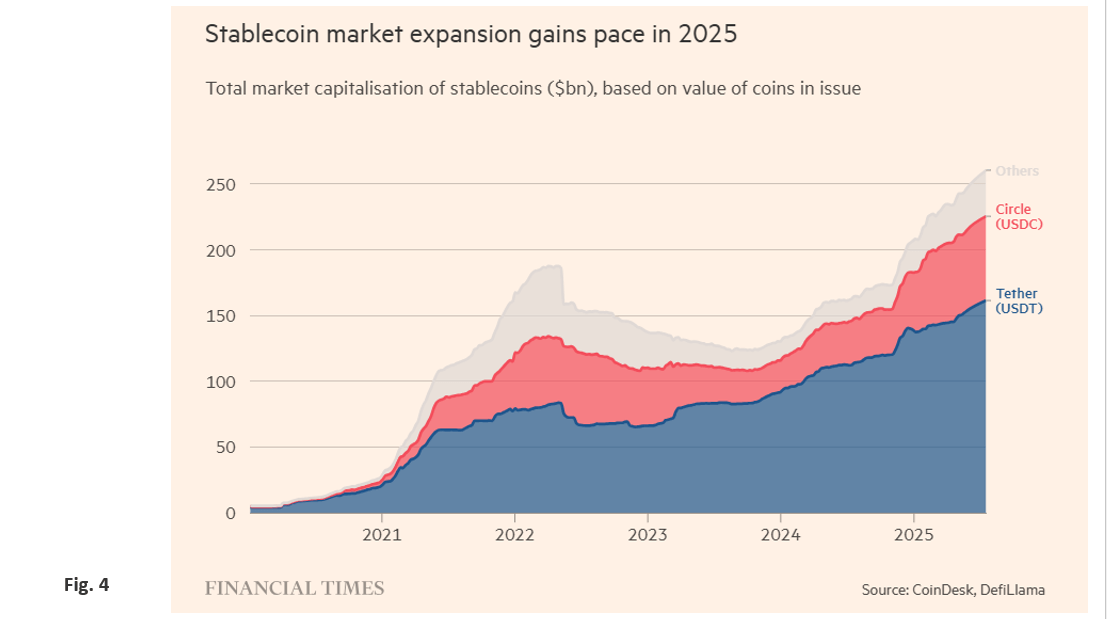

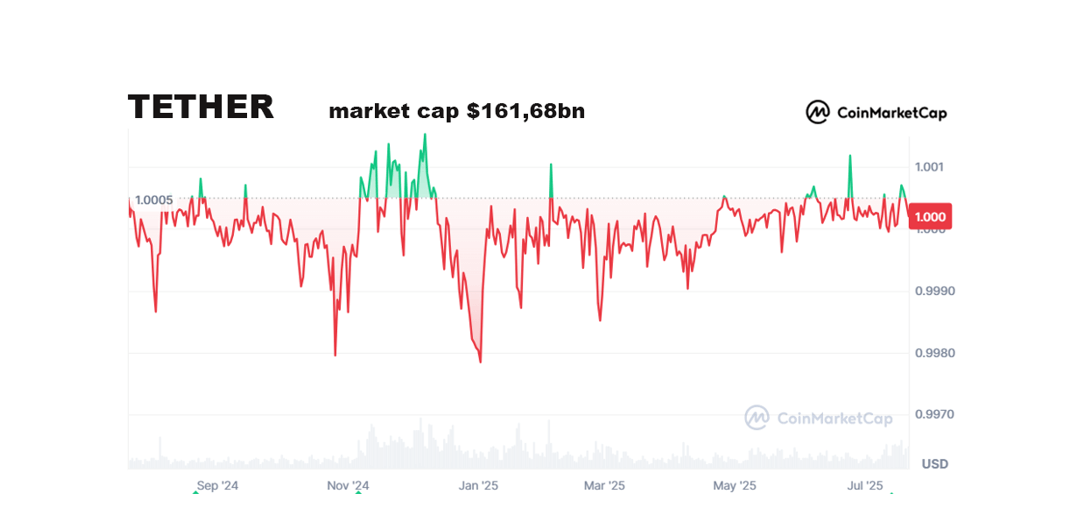

Il Genius Act permette alle imprese private di emettere stablecoin, cryptovalute agganciate ad assets quali ad esempio il dollaro (Figg. 4 e 5).

Il Clarity Act

Il Clarity Act vuole tracciare un chiaro confine – nella regolamentazione dei digital asset – fra i poteri della SEC (molto ostile al mondo crypto durante la presidenza Biden) e della Commodity Futures Trading Commission.

L’Anti-CBDC Surveillance State Act

L’Anti-CBDC Surveillance State Act vuole proibire l’emissione da parte della FED di un $ digitale, che sicuramente andrebbe a indebolire – con il suo prestigio – le cryptovalute.

Fig. 5 – La capacità di Tether – principale stablecoin in $ – di mantenere l’aggancio con il $ stesso con ridotte fluttuazioni negli ultimi 12 mesi

Italiani al vertice mondiale degli stablecoin

Il settore degli stablecoin – destinato con l’approvazione del Genius Act a una forte espansione (i capi di JPMorgan Chase, Bank of America e Citigroup avevano già annunciato la loro intenzione di emettere stablecoins propri una volta approvata la legge [2]) – è l’unico, nell’ambito digitale, che vede italiani al potere in ambito mondiale. Una prova tangibile si trova guardando alla classifica 2025 di Forbes delle persone più ricche in Italia. Giancarlo Devasini, presidente e primo azionista (nonché cofondatore una decina di anni fa) di Tether – che gestisce la principale stablecoin in $ del mondo (Figg. 4 e 5) – è in terza posizione, alle spalle di Giovanni Ferrero e Andrea Pignataro, e in quinta alle spalle di Giorgio Armani vi è Paolo Ardoino, CEO della stessa Tether: accreditati di patrimoni pari a 22,4 miliardi di $ il primo e a 9,5 miliardi il secondo.

Le preoccupazioni del sistema bancario statunitense e i progetti di entrata nelle crypto-attività

Perché le banche sono estremamente preoccupate per la crescita – facilitata dal Genius Act e dalle sue possibili evoluzioni – delle stablecoin, si chiedeva qualche giorno fa The Wall Street Journal [5], e vogliono come visto addirittura creare loro stablecoin? E qualche giorno dopo era la volta del Financial Times [6] di chiedersi perché Jamie Dimon – lo storico capo di JPMorgan Chase che otto anni fa aveva definito il bitcoin una truffa, destinata a scoppiare, utile solo “for drug dealers and murderers” – avesse cambiato parere e stesse valutando la possibilità di fare prestiti accettando in garanzia le cryptovalute depositate dei clienti.

La risposta è semplice: con l’entrata del mondo crypto nel “salotto buono” bancario-finanziario molti depositi potrebbero lasciare le banche per muoversi in altre direzioni e nuovi business model per i servizi finanziari potrebbero erodere la capacità di generare utili e in ultima istanza la capitalizzazione anche delle banche sinora considerate invincibili.

Non sarà una vita facile quella delle grandi istituzioni bancario-finanziarie tradizionali: abituate al successo e con logiche consolidate di comportamento del loro personale, che dovrà ora viceversa confrontarsi con realtà del tutto diverse. Ed è possibile che alcune di esse tentino la strada delle acquisizioni: una strada comunque ardua, come la storia ci insegna, per le difficoltà di integrazione che essa comporta.

La regolamentazione europea e l’integrazione graduale delle crypto

Molto diversa la situazione, come evidenziava The Economist [7] in un articolo di due mesi fa, fra gli US da un lato e dall’altro la UE e i Paesi (Giappone, Singapore, Svizzera e UAE) che negli anni più recenti hanno messo a punto una regolamentazione volta (almeno nelle intenzioni) ad aumentare la trasparenza del comparto crypto.

La regolamentazione UE [8] – entrata in vigore nel 2024 e denominata MiCA (acronimo di “Markets in Crypto-Assets“) – ha lo scopo, mentre riduce i vincoli assoluti preesistenti, di introdurre norme armonizzate, per gli emittenti di cripto-attività e i fornitori di servizi relativi a tali attività, che proteggano gli investitori e promuovano la stabilità finanziaria. Stimola gli operatori tradizionali a impegnarsi anche in crypto-attività e dovrebbe stimolare gli operatori crypto, in cambio della rispettabilità e dei minori rischi di essere perseguiti, ad aumentare la trasparenza delle loro operazioni e il rispetto delle regole. Sfruttando la nuova atmosfera, ad esempio, BlackRock ha lanciato a marzo nella UE il suo ETF spot Bitcoin e a fine giugno anche Unicredit ha fatto il suo ingresso nelle cryptovalute, con un prodotto strutturato legato a tale ETF. Nel contempo Deutsche Bank ha confermato il lancio di servizi di custodia istituzionale di cryptovalute nel 2026 e ha manifestato l’interesse a una possibile emissione di stablecoin.

La Sparkassen-Finanzgruppe, che rappresenta le casse di risparmio tedesche con oltre 50 milioni di clienti, si sta preparando a offrire nel 2026 ai clienti retail accesso regolamentato al trading di cryptovalute. E si è mossa anche Deutsche Börse, iniziando a fornire ai clienti istituzionali – con la sua divisione di custodia Clearstream – servizi di regolamento e custodia di Bitcoin ed Ethereum. La francese Société Générale continua la sua espansione nella finanza digitale, lanciando tramite una sua controllata una stablecoin ancorata al dollaro: USD CoinVertible. E anche la spagnola BBVA, tradizionalmente cauta sulle cryptovalute, ha già ottenuto l’autorizzazione per lanciare servizi di trading.

La posizione della BCE e della sua presidente Christine Lagarde su questo tema è di estrema prudenza: vengono continuamente sottolineati i rischi che gli stablecoin pongono per la politica monetaria e la stabilità finanziaria e viene in parziale contrapposizione richiesto alla Commissione e al Parlamento Europeo di procedere al lancio dell’euro digitale.

Allarme di Banca d’Italia su crypto asset

La Banca d’Italia ha lanciato un nuovo allarme sui crypto asset, con particolare attenzione alle stablecoin, durante un’audizione parlamentare tenuta il 24 luglio 2025 dalla Vice Direttrice Generale Chiara Scotti.

L’intervento si inserisce in un contesto di crescente attenzione istituzionale verso i rischi sistemici legati alle cripto-attività, soprattutto ora che alcune di esse stanno assumendo una dimensione più ampia e una diffusione crescente tra cittadini, imprese e operatori finanziari.

I rischi stablecoin

Secondo Scotti, le stablecoin – ovvero quelle cripto-attività ancorate a una valuta fiat come il dollaro o l’euro – presentano vulnerabilità significative, soprattutto se non sottoposte a un adeguato quadro regolatorio. In particolare, ha evidenziato come un’eventuale perdita del cosiddetto “peg” possa generare gravi crisi di fiducia tra gli utenti, spingendo a reazioni a catena come corse ai riscatti o effetti di contagio su altri settori della finanza. Questo scenario, già parzialmente emerso in alcuni crolli passati di stablecoin algoritmiche, rischia di riproporsi su scala più ampia se non viene affrontato in modo preventivo da parte dei regolatori.

La Banca d’Italia sottolinea anche i potenziali rischi legati all’uso illecito di questi strumenti, come il riciclaggio di denaro o l’elusione di sanzioni internazionali, oltre a una scarsa trasparenza su chi controlla effettivamente le riserve che dovrebbero garantire la stabilità del valore.

Allo stesso tempo, è crescente la preoccupazione per l’interconnessione tra operatori tradizionali, come banche e imprese non finanziarie, e l’ecosistema crypto, che può amplificare le vulnerabilità se le istituzioni bancarie dovessero offrire servizi legati a crypto-asset in assenza di una piena consapevolezza da parte dei clienti. Il governatore della Banca d’Italia, Fabio Panetta, ha ribadito che i crypto asset non regolamentati, se promossi o distribuiti attraverso canali bancari, rischiano di minare la fiducia nel sistema finanziario tradizionale e di generare confusione tra i risparmiatori.

La risposta Ue e Italia

Il contesto normativo europeo, con l’entrata in vigore del regolamento MiCA (Markets in Crypto-Assets), mira proprio a prevenire questi rischi.

La Banca d’Italia ha recentemente lanciato un nuovo allarme sui crypto asset, con particolare attenzione alle stablecoin, durante un’audizione parlamentare tenuta il 24 luglio 2025 dalla Vice Direttrice Generale Chiara Scotti. L’intervento si inserisce in un contesto di crescente attenzione istituzionale verso i rischi sistemici legati alle cripto-attività, soprattutto ora che alcune di esse stanno assumendo una dimensione più ampia e una diffusione crescente tra cittadini, imprese e operatori finanziari.

Secondo Scotti, le stablecoin – ovvero quelle cripto-attività ancorate a una valuta fiat come il dollaro o l’euro – presentano vulnerabilità significative, soprattutto se non sottoposte a un adeguato quadro regolatorio. In particolare, ha evidenziato come un’eventuale perdita del cosiddetto “peg” possa generare gravi crisi di fiducia tra gli utenti, spingendo a reazioni a catena come corse ai riscatti o effetti di contagio su altri settori della finanza. Questo scenario, già parzialmente emerso in alcuni crolli passati di stablecoin algoritmiche, rischia di riproporsi su scala più ampia se non viene affrontato in modo preventivo da parte dei regolatori.

La Banca d’Italia sottolinea anche i potenziali rischi legati all’uso illecito di questi strumenti, come il riciclaggio di denaro o l’elusione di sanzioni internazionali, oltre a una scarsa trasparenza su chi controlla effettivamente le riserve che dovrebbero garantire la stabilità del valore. Allo stesso tempo, è crescente la preoccupazione per l’interconnessione tra operatori tradizionali, come banche e imprese non finanziarie, e l’ecosistema crypto, che può amplificare le vulnerabilità se le istituzioni bancarie dovessero offrire servizi legati a crypto-asset in assenza di una piena consapevolezza da parte dei clienti. Il governatore della Banca d’Italia, Fabio Panetta, ha ribadito che i crypto asset non regolamentati, se promossi o distribuiti attraverso canali bancari, rischiano di minare la fiducia nel sistema finanziario tradizionale e di generare confusione tra i risparmiatori.

Il contesto normativo europeo, con l’entrata in vigore del regolamento MiCA (Markets in Crypto-Assets), mira proprio a prevenire questi rischi. In Italia, il recepimento delle regole europee ha assegnato la supervisione sui crypto asset alla Banca d’Italia e alla Consob. Tuttavia, nonostante il quadro normativo in evoluzione, resta una fase transitoria che permette ad alcuni operatori già attivi di continuare a operare fino a dicembre 2026. Questo periodo, secondo l’istituto centrale, deve essere gestito con grande cautela, evitando che la mancanza di norme pienamente attuate venga sfruttata per offrire al pubblico prodotti rischiosi o opachi.

Il recente Rapporto sulla Stabilità Finanziaria pubblicato dalla Banca d’Italia ad aprile 2025 ha ribadito che la crescita del mercato dei crypto asset rappresenta una fonte di potenziale instabilità, soprattutto se continua a espandersi in assenza di una regolazione armonizzata e di un’efficace sorveglianza. In particolare, viene evidenziata la vulnerabilità delle stablecoin legate al dollaro, che in caso di shock sulla valuta statunitense o sui titoli che ne costituiscono le riserve, potrebbero rivelarsi meno resilienti di quanto dichiarato. Tutto ciò rafforza la convinzione dell’Istituto che sia necessaria una vigilanza proattiva e rigorosa, per evitare che il fascino dell’innovazione tecnologica si traduca in rischi sistemici sottovalutati.

Tuttavia, nonostante il quadro normativo in evoluzione, resta una fase transitoria che permette ad alcuni operatori già attivi di continuare a operare fino a dicembre 2026.

Questo periodo, secondo l’istituto centrale, deve essere gestito con grande cautela, evitando che la mancanza di norme pienamente attuate venga sfruttata per offrire al pubblico prodotti rischiosi o opachi.

Il recente Rapporto sulla Stabilità Finanziaria pubblicato dalla Banca d’Italia ad aprile 2025 ha ribadito che la crescita del mercato dei crypto asset rappresenta una fonte di potenziale instabilità, soprattutto se continua a espandersi in assenza di una regolazione armonizzata e di un’efficace sorveglianza.

In particolare, viene evidenziata la vulnerabilità delle stablecoin legate al dollaro, che in caso di shock sulla valuta statunitense o sui titoli che ne costituiscono le riserve, potrebbero rivelarsi meno resilienti di quanto dichiarato. Tutto ciò rafforza la convinzione dell’Istituto che sia necessaria una vigilanza proattiva e rigorosa, per evitare che il fascino dell’innovazione tecnologica si traduca in rischi sistemici sottovalutati.

Note

[1] The New York Times “Crypto’s $4 Trillion Moment – A legislative win in Congress, and the promise of more to come, has helped lift the prospects and the wealth of the cryptocurrency industry”, 18 luglio

[2] Financial Times “Global crypto assets hit $4tn as industry wins backing of US lawmakers – Investors bet passing of Genius Act and other legislation will send billions of Wall Street dollars into digital assets”, 18 luglio

[3] Corriere della Sera “Bitcoin vola oltre 120 mila dollari: è il quinto asset globale per valore. Superati argento, Google e Amazon”, 14 luglio

[4] Financial Times “Donald Trump set to open US retirement market to crypto investments – President preparing executive order to allow 401k plans to tap broad pool of alternative assets”, 17 luglio

[5] The Wall Street Journal “Why Banks Are on High Alert About Stablecoins – Banks fear the tokens could siphon deposits they use to fund loans to companies and consumers”, 18 luglio

[6] Financial Times “JPMorgan explores lending against clients’ crypto holdings – Bank’s chief Jamie Dimon, who once branded bitcoin a ‘fraud’, has moderated his tone”, 22 luglio

[7] The Economist “Crypto has become the ultimate swamp asset – An industry that dreamed of being above politics has become synonymous with self-dealing”, 15 maggio

[8] POLIMI School of Management, Osservatori Digital Innovation “Le Infografiche 2025 – I numeri chiave dell’innovazione digitale, I semestre – Introduzione”

[9] Reuters, “European Commission to allow stablecoin interchangeability”, 25 giugno