Nel mercato crypto la fase di entusiasmo dell’estate ha lasciato spazio a una correzione più profonda e selettiva. I segnali arrivano dai prezzi di Bitcoin, dalla riduzione della leva finanziaria e da un contesto macro ancora incerto.

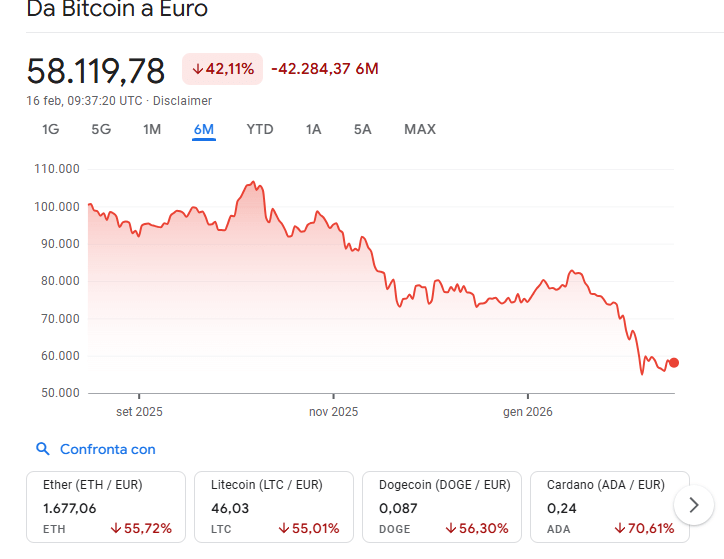

Sceso sotto i 60mila euro contro gli oltre 100 mila degli ultimi sei mesi.

Indice degli argomenti

Crypto, fase di correzione dopo l’euforia estiva

Gennaio e poi ora a febbraio 2026 ha confermato una sensazione che nel mercato delle criptovalute si avvertiva già da alcuni mesi: la fase di euforia che aveva caratterizzato l’estate si è definitivamente chiusa, lasciando spazio a un periodo di correzione e di maggiore selettività.

Il settore sta attraversando una transizione complessa, in cui la volatilità resta elevata e la pressione ribassista continua a farsi sentire, ma all’interno di un quadro più maturo rispetto al passato.

Negli ultimi mesi, e in particolare dopo il crollo del 10 ottobre, il mercato crypto ha attraversato una fase di correzione significativa. Quel sell-off, innescato da liquidazioni forzate su posizioni ad alta leva speculativa, ha indebolito la fiducia degli operatori e favorito un’uscita di capitale dal comparto.

Le liquidazioni forzate hanno sfiorato i 20 miliardi di dollari in poche ore, rappresentando un duro banco di prova per l’intero ecosistema.

Il turning point: lo shock di ottobre 2025 e la leva

Il punto di svolta va individuato nel quarto trimestre del 2025. Dopo un settembre relativamente ordinato — con Bitcoin in crescita e una volatilità in calo rispetto al 2024 — il mercato ha subito uno shock significativo a ottobre.

Una cascata di liquidazioni ha colpito oltre 1,6 milioni di trader, innescando un crollo repentino dei prezzi. Non si è trattato soltanto di una reazione a fattori geopolitici, quanto piuttosto dell’effetto di un’eccessiva concentrazione di leva finanziaria, che ha amplificato i movimenti attraverso meccanismi automatici di liquidazione.

Stabilizzazione di fine 2025 e capitale più selettivo

Nei mesi successivi, tra novembre e dicembre, sono emersi segnali di stabilizzazione. La leva si è ridotta in modo strutturale, Bitcoin ha chiuso l’anno ben al di sotto dei massimi, ma in un contesto più equilibrato, mentre l’allocazione del capitale è diventata progressivamente più selettiva, penalizzando gli asset di minor qualità.

Gennaio-febbraio 2026: pressione spot, opzioni e segnali on-chain

Gennaio 2026 ha proseguito questa traiettoria correttiva. Bitcoin ha affrontato nuove pressioni ribassiste, accentuate da un clima macroeconomico ancora incerto. Bitcoin si differenza così dall’oro, percepito invece come vero bene rifugio.

Nel mercato spot permane una marcata pressione di vendita, mentre il mercato delle opzioni continua a riflettere una domanda di copertura downside elevata, seppur in fase di stabilizzazione.

Sul fronte on-chain, l’attività della rete resta debole, le metriche di redditività continuano a deteriorarsi e gli investimenti di nuovi capitali istituzionali rimangono limitati. Nel complesso, una stabilizzazione nel breve termine appare subordinata all’esaurimento della pressione di vendita e al ritorno di una domanda strutturale.

A febbraio la tendenza ha proseguito.

Etf bitcoin

L’avvento dei fondi negoziati in borsa (ETF) sulle criptovalute nel 2024 avrebbe dovuto sostenere i prezzi ampliando il bacino di potenziali acquirenti. Per un po’ ha funzionato. L’ETF iShares Bitcoin Trust (IBIT) è diventato l’ETF con la crescita più rapida della storia, con un patrimonio di quasi 100 miliardi di dollari a ottobre. Ora, però, gli ETF stanno facendo scendere i prezzi.

Negli ultimi 80 giorni di negoziazione, l’IBIT ha registrato deflussi per un valore di 3,5 miliardi di dollari, la sua prima vendita massiccia prolungata. La maggior parte del capitale investito nel fondo ha ora subito perdite.

Macro globale e ricerca di una base più razionale

Il quadro è stato ulteriormente aggravato dal contesto macro globale, caratterizzato da una riduzione dell’esposizione verso le asset class più rischiose, come le azioni tecnologiche, le materie prime e gli asset digitali.

In questo scenario, Bitcoin è ora chiamato a ristabilire una base di valutazione più razionale. Storicamente, le fasi di mercato più costruttive emergono quando la volatilità si normalizza, la leva viene riassorbita e il sentiment lascia spazio a un’analisi più fondamentale.

È solo dopo questo processo che si assiste a una ripresa più ordinata e sostenibile dei flussi di adozione.

Microstruttura più robusta e adozione istituzionale più matura

Dal punto di vista della microstruttura di mercato, il quadro appare oggi più costruttivo rispetto a dodici mesi fa. La riduzione della leva sui mercati derivati, una maggiore attenzione alla gestione del rischio e il progressivo spostamento dell’attività verso piattaforme regolamentate stanno contribuendo a rendere il sistema meno fragile.

L’adozione istituzionale non si è arrestata, ma è diventata più matura: meno speculazione tattica, maggiore attenzione a infrastruttura, compliance e integrazione di lungo periodo degli asset digitali nei portafogli finanziari.

Europa e Italia: MiCAr, Euronext Milan e agenda istituzionale

In Europa, l’implementazione del MiCAr continua a giocare un ruolo chiave nel ridurre la frammentazione normativa e nel favorire un ecosistema più trasparente. In questo contesto si inserisce anche l’annuncio dell’apertura di un segmento dedicato ai prodotti crypto su Euronext Milan, un passaggio rilevante per il mercato italiano che rafforza il canale regolamentato di accesso agli asset digitali per investitori professionali e istituzionali.

Sempre in Italia, il 4 febbraio Roma ha ospitato un forum internazionale dedicato al dialogo tra innovazione, finanza e politiche pubbliche, con un focus specifico sul futuro degli asset digitali e sulla loro integrazione nei sistemi economici e regolamentari europei.

Un segnale concreto di come il tema crypto stia entrando stabilmente nell’agenda istituzionale. Il mercato guarda inoltre con interesse alla possibile evoluzione ai vertici dell’autorità di vigilanza finanziaria, che potrebbe rappresentare un segnale positivo di rinnovamento generazionale e di continuità regolamentare, in una fase in cui l’equilibrio tra innovazione e tutela degli investitori è cruciale.

Prospettive: meno leva, più regole e integrazione finanziaria

Nel breve termine, il mercato resta esposto a volatilità e a fattori macro globali. Nel medio-lungo periodo, tuttavia, la combinazione tra riduzione strutturale della leva, maggiore chiarezza normativa e progressiva integrazione con la finanza tradizionale potrebbe sostenere uno sviluppo più solido e sostenibile dell’ecosistema crypto.

La fase attuale, nel bene e nel male, riflette un mercato che sta crescendo e maturando, con fondamentali più robusti rispetto al passato.

Crypto, un mondo sospeso tra istituzioni e anarchia

L’ultimo fattore che pesa sulle criptovalute è il più difficile da quantificare: l’atmosfera è cambiata. Per una classe di attività speculativa senza valore fondamentale o potenziale di generazione di reddito, l’aura intangibile è tutto. E l’aura di eccitazione che un tempo circondava le attività digitali sembra essere svanita, come nota l’Economist.

Ciò è in parte dovuto al fatto che hanno perso la loro vena ribelle. Se il presidente americano e la sua famiglia sono coinvolti fino al collo in una classe di attività, quanto può essere controculturale? Charles Hoskinson, co-fondatore di Ethereum, una piattaforma blockchain, lo ha espresso bene il mese scorso. “Siamo diventati tutti parte del sistema, e sapete cosa fa il sistema quando ne entrate a far parte? Lo rende poco interessante”.

Per alcune aziende, la nuova reputazione poco attraente delle criptovalute ha dei lati positivi. L’istituzionalizzazione ha aiutato gli emittenti di stablecoin, che facilitano i pagamenti digitali. Asset come il bitcoin, tuttavia, hanno perso il loro fascino cool senza ottenere molto in cambio; potrebbero sembrare parte del “sistema”, ma in realtà non ne sono stati adottati appieno.

Redazione